Biotechnologies

Les biotechs

Sun Jan 8, 2012Avec moins de 30 ans d’existence, l’industrie biotech a remarquablement grandi. Les premiers bénéficiaires de cette croissance sont les malades, puisqu’il est estimé que 325 millions de ceux-ci ont directement profité de plus de 150 médicaments ou vaccins approuvés par les autorités concernées et mis au point dans cette industrie. Remarquablement, 70 % de ces molécules furent homologuées durant les sept dernières années, et plus de 300 essais cliniques finaux (essais de phases II/III ou III, « pivotal trials ») sont en cours. Il est important à ce titre de mentionner que l’environnement régulatoire aux États-Unis s’est dernièrement remarquablement amélioré avec la nomination en novembre 2002 de Mark McClellan, un nouveau Commissionner de la Food and Drug Administration (FDA). Ce dernier, qui a quitté la FDA depuis, apporte un climat plus favorable à l’innovation thérapeutique, et a rationalisé le processus d’approbation.

En terme de vente de produits, l’industrie biotech a généré en 2003 plus de 35 milliards de dollars US de chiffre d’affaire pour les seules firmes américaines. Plus spectaculaire encore est le taux de croissance annualisé de plus de 16 % depuis 1989 qu’a soutenu cette industrie. Il est à noter que selon les observateurs du secteur, ce taux de croissance n’est pas prêt de se tasser, puisque l’on s’attend à des taux encore supérieurs pour les années à venir, de près de 25 % par an d’après nos estimations. Attestant de la maturation du secteur, il est estimé que 46 sociétés biotechs furent profitables en 2003 : un changement radical. Quelques années en arrières les compagnies dans le noir se comptaient encore sur les doigts d’une seule main. Le nombre absolu de sociétés biotechs est lui aussi en progression, on compte aujourd’hui en Europe environ 1 750 compagnies privées et 102 cotées en bourse, et environ 1 120 privées et 360 cotées aux États-Unis.

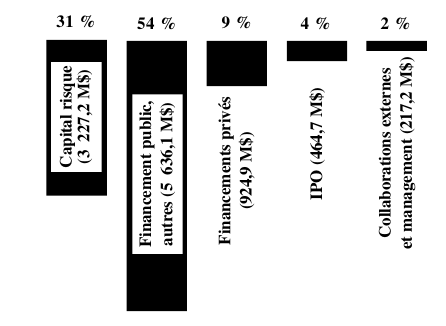

Les entreprises européennes cotées représentent une capitalisation boursière totale d’environ 20 milliards d’euros, et les américaines environ dix fois plus. On remarquera, que l’on est encore loin des sommets historiques de 354 milliards de dollars US de capitalisation aux seuls États-Unis, atteints durant la « bulle technologique » en 2000. En terme de financement, il est clair que cette industrie est gourmande en capital, même si les retours sur investissements peuvent être faramineux, comme l’illustrent les chiffres d’affaire mentionnés plus haut. En 2003, 19 milliards de dollars US furent injectés dans le capital de sociétés biotechs, dont 15 aux États-Unis et 2,5 en Europe, là encore loin des sommets historiques de 2000, année durant laquelle 38 milliards de dollars US furent investis. Il est finalement intéressant de décomposer les sources de ce financement. Comme on peut le voir sur la figure 1, en 2002 les cotations en bourses (IPO) ne représentèrent que 4 % des investissements, et le capital risque plus du tiers. Ces chiffres montrent que même dans une année boursière catastrophique pour les valeurs des sociétés biotech, celles-ci ont la capacité de trouver des formes de financement indépendantes des cotations en bourse, et que les capital-risqueurs sont loin d’avoir perdu confiance dans le secteur.

En résumé, en moins de 30 ans, l’industrie biotech est en passe de devenir l’une des plus profitables qui soient, de surcroît dotée de taux de croissance élevés et durables. Elle occupe une place centrale dans les économies des pays développés, en attestent les 200 000 personnes qu’elle emploie aux seuls États-Unis. Elle sera finalement la source majeure d’innovation thérapeutique pour les décennies à venir, comme l’indique la furie avec laquelle les sociétés pharmaceutiques acquièrent les droits de ventes des produits développés par les compagnies biotechs.

Figure 1 : Sources de financements des compagnies

biotechs en 2002 (en millions de dollars US)

Figure 1 : Sources de financements des compagnies

biotechs en 2002 (en millions de dollars US)

Types de modèles d’affaires

On peut considérer l’industrie biotech, ainsi que toute autre industrie d’ailleurs, comme un écosystème au sein duquel opèrent les lois de la sélection naturelle. Dans cette analogie les ressources nutritives sont l’accès au capital. L’écosystème biotech est passé par une phase d’exubérance pendant les années de « bulle technologique ». À cette époque bien révolue, un accès au capital presque sans limites et un optimisme exagéré quant aux retombées à court terme des efforts de séquençage de plusieurs organismes, permirent à plusieurs modèles opérationnels nouveaux de cohabiter avec les traditionnels. Une crise boursière et un ralentissement économique plus tard, la sélection naturelle a repris ses droits, et n’a survécu qu’un nombre restreint de modèles d’affaires. Le marché boursier et l’accès au capital ont en effet sanctionné sans appel nombre de sociétés biotechs n’entrant pas dans le moule de ceux-ci. Nous allons, dans les lignes qui suivent, schématiquement décrire les quatre archétypes de modèles d’affaires ayant passé l’épreuve de la sélection. Les compagnies réelles sont bien entendu généralement un panachage de ceux-ci.

Le modèle « instrumentation »

Figurent dans cette catégorie des compagnies développant et vendant des solutions technologiques pour les chercheurs académiques et dans l’ industrie. On peut citer à titre d’ exemple Qiagen (Allemagne), qui développe des réac-tifs de purification pour acides nuclé-iques, Affymetrix (ÉtatsUnis), le pionnier des puces à ADN à l’échelle industrielle, ou Applied Bio-systems (ÉtatsUnis), un fabricant d’instruments pour la génomique et la protéomique. Ce modèle opérationnel présente l’avantage d’éviter les aléas, l’investissement financier, et le temps que demande le dévelop-pement de molécules thérapeutiques. Il est en effet estimé que mettre un nouveau médicament sur le marché coûte aujourd’hui environ 1 milliard de dollars US, et prend en moyenne 15 ans de recherche et développement clinique. Mais ce modèle comporte également des désavantages, comme des marges opé-rationnelles plus faibles que les marges thérapeutiques, un risque d’obsolescence important, et une propriété intellectuelle plus délicate à sécuriser.

Le modèle « plates-formes en transition »

Celui-ci s’est développé sur les cendres ou à partir de compagnies « plates-formes » pures. Durant la « bulle technologique », celles-ci capitalisaient sur une technologie propre, par exemple le séquençage de cDNA, ou l’analyse protéomique par électrophorèse bidimensionnelle, qu’elles exploitaient plus ou moins rationnellement sous toutes ses formes. Trop gourmandes en investissements et manquant de stratégie quant à leur profitabilité à long terme, les compagnies appartenant à ce modèle ont été contraintes à se réinventer. Nombres de celles-ci ont donc pris le virage du développement thérapeutique, tout en utilisant les ressources de leurs plates-formes. Ainsi par exemple, Lexicon (États-Unis), une plate-forme de knockouts chez la souris, a fait l’acquisition de Coelacanth, une société de chimie médicinale, afin d’avoir sa capacité propre de développement clinique. Decode Genetics (Islande) a absorbé MediChem Life Sciences et sa succursale Emerald Biostructures pour des raisons identiques. L’épreuve du temps dira si cette transi-tion de plates-formes vers des « plates-formes orientées produits » est un modèle opérationnel efficace. Il présente théoriquement l’avantage de permettre aux sociétés biotechs l’adoptant d’exploiter l’avantage compétitif de leurs plates-formes dans des buts à haute valeur ajoutée, à savoir leurs propres candidats thérapeutiques. Ce modèle comporte cependant les risques inhérents aux compagnies orientées produits, en particulier, les aléas des essais cliniques, la nécessité de lourds investissements, et un horizon de profitabilité lointain. Ces risques sont d’autant plus saillants pour cette classe de compagnies, étant donné leur relativement récente reconversion, donc en présence de molécules cliniquement peu avancées.

Le modèle « développement de produits internes »

C’est le modèle biotech « historique » tel que Genentech (ÉtatsUnis) ou Amgen (États-Unis) l’ont établi. Les compagnies l’adoptant sont celles qui ressemblent le plus à des sociétés pharmaceutiques pleinement intégrées, avec des capacités propres de recherche fondamentale, préclinique, clinique, et parfois de marketing. Elles diffèrent des compagnies pharmaceutiques par une allocation beaucoup plus grande de leurs ressources à la recherche fondamentale et préclinique, par moins de frais de ventes et marketing, et part leur concentration sur des domaines thérapeutiques très ciblés. Tularik (États-Unis), Celgene (ÉtatsUnis), ou Gilead (États-Unis) illustrent parfaitement la nouvelle vague de compagnies adoptant ce modèle opérationnel. Afin de fonctionner, celui-ci exige une science fondamentale très pointue pour être en mesure de rivaliser avec les sociétés pharmaceutiques sur leur propre terrain, et de nombreuses ressources internes en recherche fondamentale et préclinique, chimie médicinale, développement clinique, etc. Le corollaire de ces besoins est la nécessité d’investissements très importants. Les risques sont également ceux inhérents aux compagnies orientées produits. En revanche le retour sur investissements peut être considérable, et, significativement, ce modèle d’affaires a souvent fait ses preuves par le passé. Historiquement il est celui qui a le plus rapporté à l’investisseur, et le marché tend actuellement à valoriser favorablement les sociétés s’y pliant.

Modèle « développement de produits internalisés »

Certaines compagnies ont pris l’option de développer cliniquement des produits dont la recherche fondamentale fut effectuée soit dans l’académie, soit dans une autre firme. Cela arrive par exemple lorsqu’une compagnie pharmaceutique développe une molécule pour un gros marché (un blockbuster), et réalise par la suite que le marché réel sera moindre. Dans pareil cas il n’est pas rare que la firme pharmaceutique confie la fin du développement clinique à une société biotech contre des royalties sur les ventes futures du produit. Elles sont nombreuses à avoir adopté ce modèle d’affaire, comme Actelion (Suisse), active dans le cardiovasculaire ou Pharmion (États-Unis), centrée sur les maladies hématologiques. Ce modèle est très attractif puisqu’il permet de contracter le temps de développement classique en internalisant des molécules déjà partiellement développées, et est généralement moins gourmant en investissements, car nécessitant considérablement moins de recherche fondamentale.

Les désavantages existent également. Les molécules internalisées sont par définition des « second-best » puisque externalisées dans un premier temps. Ceci accroît encore les risques inhérents aux compagnies orientées produits. En effet il est plausible qu’une molécule soit écartée initialement par manque d’efficacité clinique ou en raison de toxicité inacceptable. De plus, le développent initial garde généralement soit une option de commercialisation, soit des royalties sur ventes, limitant ainsi la plus-value future. Finalement ce modèle opérationnel est plus qu’un autre dépendant du flair de son management et des opportunités d’internalisation existantes, ce qui rend plus difficile l’évaluation du potentiel à long terme des sociétés biotechs de cette classe.

Comme on peut l’observer, ces quatre modèles d’affaires ont en commun un certain nombre de caractéristiques. Ils offrent un chemin clairement défini vers la profitabilité opérationnelle, ainsi qu’une certaine diversification du risque, ils préservent des perspectives plus-values importantes, et finalement le rapport risque/retour est rationnel. Hormis le modèle « instrumentation », les autres sont orientés vers le développement de molécules thérapeutiques à usage chez l’homme. À ce titre les sociétés biotechs peuvent apporter des innovations conceptuelles uniques en raison d’impératifs économiques différents des firmes pharmaceutiques, et grâce à leur capacité innovatrice.

Traiter plus tôt

Pour la grande majorité des maladies, il serait préférable de pouvoir traiter les patients bien plus vite. Un nombre considérable de souffrances et de vies pourrait ainsi être épargnées, avec comme conséquence un allégement des coûts galopants de la santé. Si l’on prend l’exemple du cancer du sein, l’impact bénéfique de la prévention et de la détection de cette maladie n’est plus à démontrer. Une majorité de maladies n’a pas encore vu de tels progrès, et pour le cancer, beaucoup reste à faire. Il existe deux voies de recherche principales pouvant mener au diagnostic plus précoce d’une maladie donnée : la découverte de marqueurs, et celle de gènes de prédisposition. Avec l’aide de marqueurs il est alors possible de détecter le début d’une affliction avant qu’il ne soit trop tard pour l’éradiquer. Un certain nombre de sociétés biotechs mettent à profit les outils de la génomique et de la protéomique pour trouver de tels marqueurs. Les gènes de prédisposition, quant à eux, permettent de pronostiquer une probabilité accrue de développer une maladie donnée. Un grand nombre de compagnies biotechs se sont positionnées dans la recherche d’indicateurs génétiques de prédisposition comme Genset, récemment acquise par Serono, DeCode Genetics ou Sequenom.

Traiter différentiellement

Généralement les patients souffrant d’une maladie donnée sont tous traités de manière identique. Dans le cas des allergies par exemple, sont généralement prescrits des antihistaminiques ou des stéroïdes. Or la biologie n’est pas aussi tranchée, certains patients répondront bien à de tels traitements, à l’opposé, d’autres pas du tout, et d’autres encore de manière intermédiaire. Il y a donc un potentiel pour établir une meilleure adéquation entre l’état du sujet et sa réponse thérapeutique. Le but recherché étant une plus grande efficacité clinique pour moins d’effets secondaires, ce que l’on appelle la fenêtre thérapeutique. Cette voie de recherche, la pharmacogénomique, est empruntée par certaines compagnies pharmaceutiques comme Glaxo ou Merck, ainsi que nombres de sociétés biotechs telles Genaissance Pharmaceuticals ou Visible Genetics. Un développement important dans le traitement thérapeutique différentiel est celui du pronostic moléculaire. Un certain nombre de travaux spectaculaires ont récemment ouvert la possibilité de prédire si un cancer, par exemple du sein, aura dans les années suivantes une progression agressive (métastatique) ou bénigne.

Cette information, obtenue à l’aide de profils transcriptionnels révélés par des puces à ADN, permet à l’oncologue d’adapter la puissance de son traitement, par exemple chimiothérapeutique, à la sévérité du pronostic. De cette manière une patiente dont le pronostic est béton sera épargnée d’une lourde chimiothérapie et de ses conséquences, à l’opposé, à un pronostic métastatique sera associé un traitement beaucoup plus radical. De tels pronostics moléculaires sont en cours d’investigation pour certaines maladies, et devraient faire leur apparition en clinique dans les années à venir.

Traiter rationnellement

La pharmacopée traditionnelle s’est ingéniée à soulager les symptômes des diverses maladies, et non leurs causes, ceci avec un faible degré de spécificité moléculaire. La connaissance du génome humain, et une meilleure compréhension des voies de signalisation cellulaire, ouvrent la perspective de développer des thérapies plus ciblées, visant, là aussi, à augmenter la « fenêtre thérapeutique ». Un exemple d’actualité est celui du psoriasis.

Cette maladie de la peau est causée par une dérégulation du système immunitaire, menant à une hyperprolifération des cellules souches cutanées. Le traitement traditionnel consiste à faire usage d’agent causant l’inhibition de la prolifération cellulaire, comme la chimiothérapie (méthotrexate) ou les rayonnements ultraviolets. Or cette prolifération est la conséquence d’une dérégulation immunitaire. Une meilleure compréhension des causes moléculaires de ce dysfonctionnement responsable du psoriasis a alors permis la mise au point d’approches les ciblant. Ce ne sont pas moins de quatre médicaments pour traiter cette maladie, Enbrel® (Amgen), Amevive® (Biogen), Raptiva® (Genentech), et Rernicade® (Johnson & Johnson), qui sont en passe d’être homologués à la vente.

L’une des avancées majeures dans la quête de thérapies plus ciblées est venue par le développement des anticorps monoclonaux. Ces molécules basées sur l’extraordinaire spécificité intrinsèque des anticorps, ont permis l’élaboration de thérapies hautement innovatrices. Pour reprendre l’exemple du cancer du sein, Genentech a récemment commercialisé un anticorps monoclonal, Herceptin®, capable de cibler les cellules cancéreuses proliférantes, tout en épargnant les cellules proliférantes saines. Les chimiothérapies traditionnelles, quant à elles, n’ont pas cette capacité de discrimination, et tuent toute cellule proliférante, y compris les saines, d’où leurs nombreux effets secondaires.

Impact commercial et financier

Ces développements se sont déjà traduits par une nette accélé-ration des ventes des compagnies du secteur et une multipli-cation des compagnies profitables, notamment depuis le milieu des années 95. Au cours de ces deux prochaines années, des percées commerciales, telles que les substances biologiques de Biogen et Genentech contre le psoriasis ou les enzymes de Genzyme contre les maladies lysosomales (Aldurazyme® et Fabrazyme® - tous deux approuvés en avril 2003) viendront encore soutenir cette tendance. Toutefois, le gros des applications commerciales, notamment dans le do-maine de la médecine personnalisée reste à venir. Avec la pro-chaine commercialisation de puces à ADN par Roche et Affymetrix permettant le profilage génétique de patients, une importante barrière à l’implémentation de solutions théra-peutiques personnalisées va tomber. Nous pensons que les pre-mières applications concrètes verront le jour dans cinq à dix ans, soit par l’utilisation plus ciblée de médicaments existants, soit par le développement de substances spécifiquement destinées à un sous-groupe de patients. Par ailleurs, beaucoup de décou-vertes émanant du Human Genome Project ne commencent que maintenant à émerger.

Ainsi, si les biotechnologies représentent aujourd’hui déjà la principale source de nouvelles solutions thérapeutiques rappelons que près de 50 % des demandes d’homologation de nouveaux médicaments émanent directement ou indirectement de l’industrie de la biotechnologie - leur importance va encore se renforcer au cours des prochaines décennies.